La semana pasada, el Banco Mundial publicó sus últimas Perspectivas Económicas Mundiales. Los economistas del BM consideran que la economía mundial “se está estabilizando” en 2024, por primera vez en tres años. La economía mundial evitó en 2023 la recesión total que muchos predijeron (incluso yo, hasta cierto punto) y ahora está realizando un “aterrizaje suave”. El crecimiento real del PIB mundial será del 2,6% en 2024, igual que en 2023, y aumentará ligeramente hasta el 2,7% el año que viene.

El término “aterrizaje suave” es un tanto extraño. Supongo que significa que la economía mundial no se ha estrellado contra la pista de aterrizaje, sino que se ha asentado suavemente. Pero, en realidad, no ha habido ningún aterrizaje, si por tal entendemos una caída o contracción del PIB real mundial. En cualquier caso, para utilizar otro aforismo, la economía mundial es en realidad “a curate’s egg”, un término anticuado para describir algo que es en parte malo y en parte bueno, o más exactamente algo que es evidente y totalmente malo, pero que se describe por cortesía como algo que, sin embargo, tiene buenas características que podrían redimirlo.

La realidad es que, a pesar de la ausencia de contracción global del PIB real, varias de las principales economías, en el mejor de los casos, siguen estancadas y el crecimiento mundial se mantendrá muy por debajo de la tasa media prepandémica del 3,1%, a pesar de que esa cifra global incluye a la India, Indonesia y China, que crecen más rápidamente. En palabras del Banco Mundial “países que en conjunto representan más del 80% de la población mundial y del PIB mundial seguirían creciendo más lentamente que en la década anterior a la covid-19”. Y, lo que es peor, “se espera que una de cada cuatro economías en desarrollo siga siendo más pobre de lo que era en vísperas de la pandemia de 2019. Esta proporción es dos veces mayor para los países en situación de fragilidad y afectados por conflictos”. Los economistas del BM concluyen que “la brecha de ingresos entre las economías en desarrollo y las economías avanzadas aumentará en casi la mitad de las economías en desarrollo durante 2020-24”.

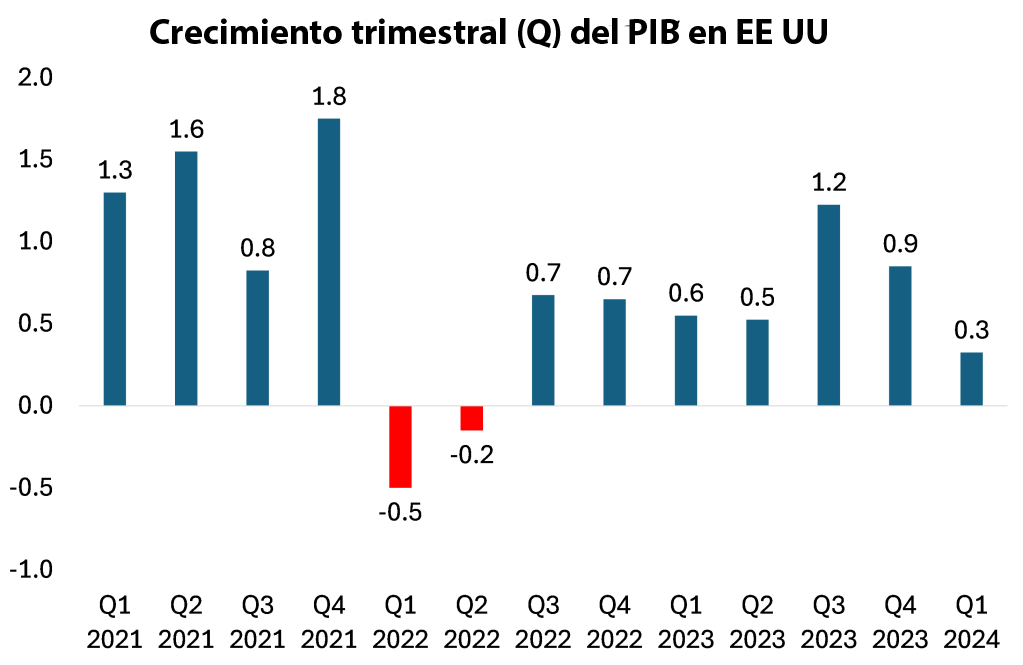

Cuando analizamos las tasas de crecimiento de cada una de las principales economías, el término “aterrizaje suave” parece aún más inadecuado. Tomemos como ejemplo la economía estadounidense, la más dinámica de las siete principales economías capitalistas (G7). Tras el año de recuperación en 2021, después de la caída pandémica de 2020, se produjo en realidad una recesión técnica (es decir, dos contracciones trimestrales sucesivas del PIB real) en 2022. A continuación, en 2023 se registró un crecimiento modesto, que pareció acelerarse en el segundo semestre. Sin embargo, en el primer trimestre de este año se produjo una importante desaceleración y la economía estadounidense se expandió a su ritmo más lento desde la recesión de principios de 2022.

De cara al futuro, diversas previsiones para el aumento intertrimestral en el trimestre actual (2T 2024) se sitúan en torno al 0,4-0,5%.

Y eso en Estados Unidos. Los resultados fueron mucho peores en las demás economías del G7. La Eurozona en su conjunto sufrió una pérdida total en 2023.

En cuanto a Japón, es evidente que no se ha logrado un “aterrizaje suave”.

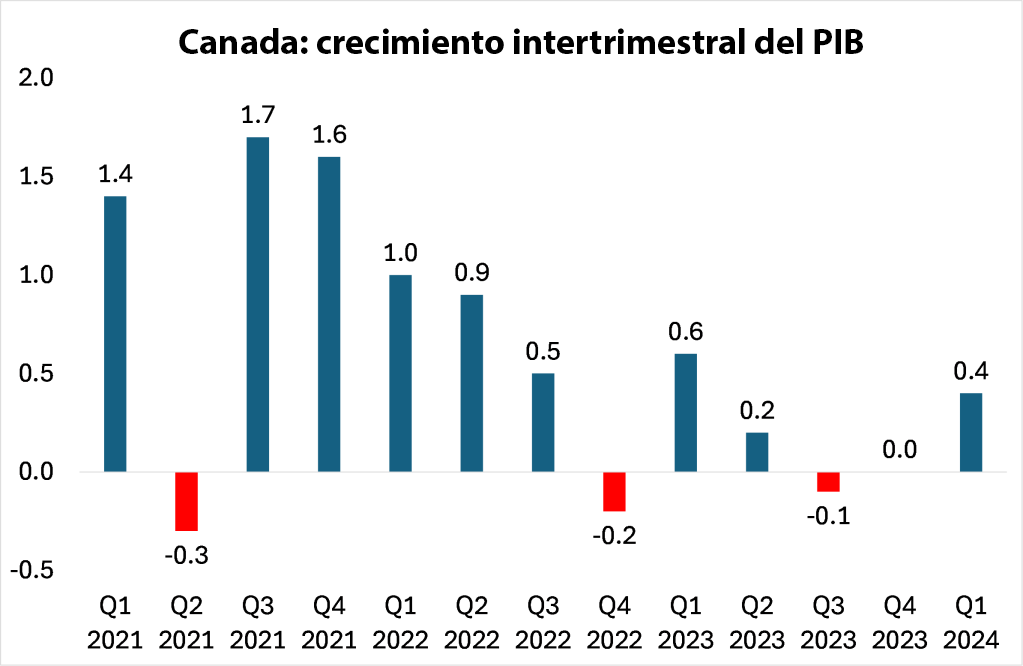

Y no dejemos de lado a Canadá, la economía más pequeña del G7. La economía estaba básicamente estancada en la última mitad de 2023.

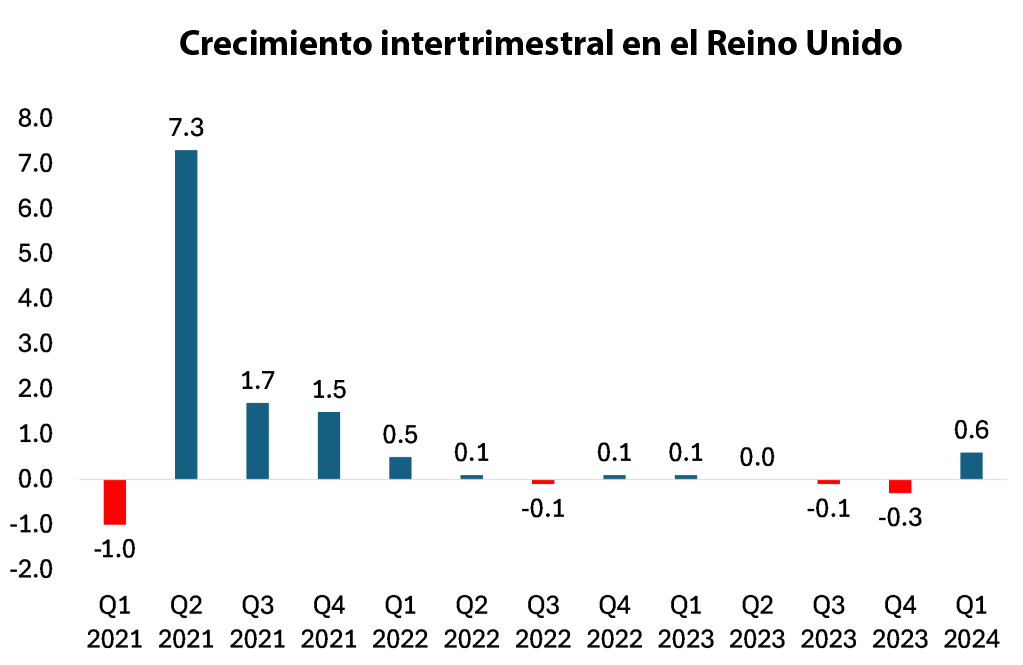

La misma historia se repite en Australia, Suecia y los Países Bajos. En cuanto a la economía británica, es la de peor rendimiento del G7, rivalizando incluso con Italia.

Claro que algunas de las grandes economías emergentes van bien. Entre los llamados BRICS, India crece al 6% anual (si se pueden creer las cifras oficiales), China al 5% anual y la economía de guerra rusa al 3% anual. Pero Brasil se arrastra por debajo del 1%, mientras que Sudáfrica está de capa caída. Y muchas otras economías más pobres y pequeñas del llamado Sur Global están en graves apuros.

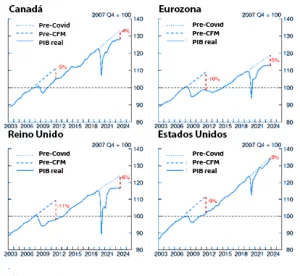

Lo que revelan los últimos datos es que las principales economías siguen inmersas en lo que he denominado una Larga Depresión, es decir, que después de cada caída o contracción (2008-9 y 2020), se produce una trayectoria inferior de crecimiento del PIB real, sin que se recupere la tendencia anterior. La tasa de crecimiento tendencial anterior al colapso financiero mundial (CFM) y a la Gran Recesión no se ha recuperado; y la trayectoria de crecimiento cayó aún más tras la caída pandémica de 2020. Canadá sigue estando un 9% por debajo de la tendencia anterior a la CFM; la eurozona, un 15%; el Reino Unido, un 17%; e incluso Estados Unidos, un 9%.

La economía mundial está estancada en lo que la directora del FMI, Kristalina Georgieva, denominó los “tibios años veinte”. Los economistas del Banco Mundial consideran que la economía mundial va camino de “su peor media década de crecimiento en 30 años”.

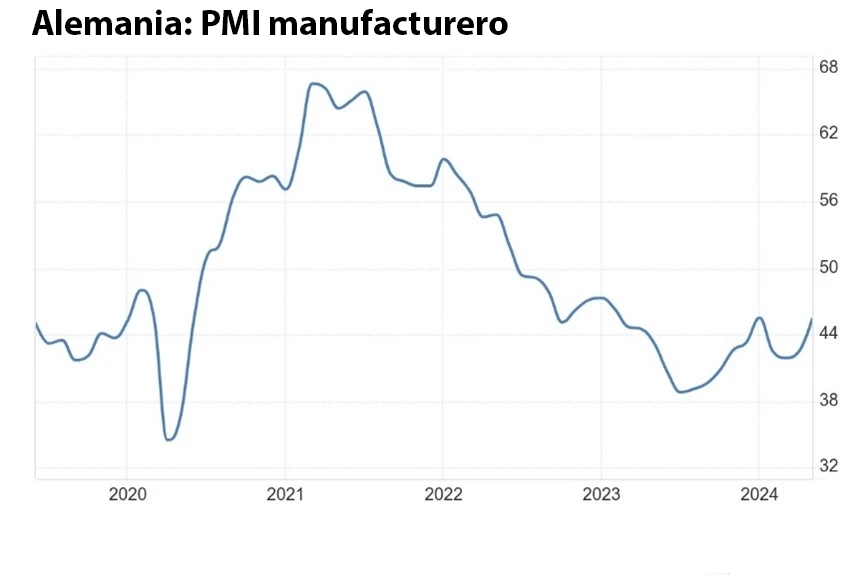

Y si nos adentramos en la propia eurozona, obtenemos la imagen completa del desastre de la economía alemana, antes la potencia manufacturera de Europa. Desde 2021, ha habido cinco trimestres de contracción de un total de 12 y sólo un trimestre por encima del 1%.

Es un rendimiento peor que el de un Japón permanentemente estancado. La actividad del sector manufacturero alemán no está logrando un aterrizaje suave. Es un accidente de coche total, casi de vuelta a la pandemia de 2020.

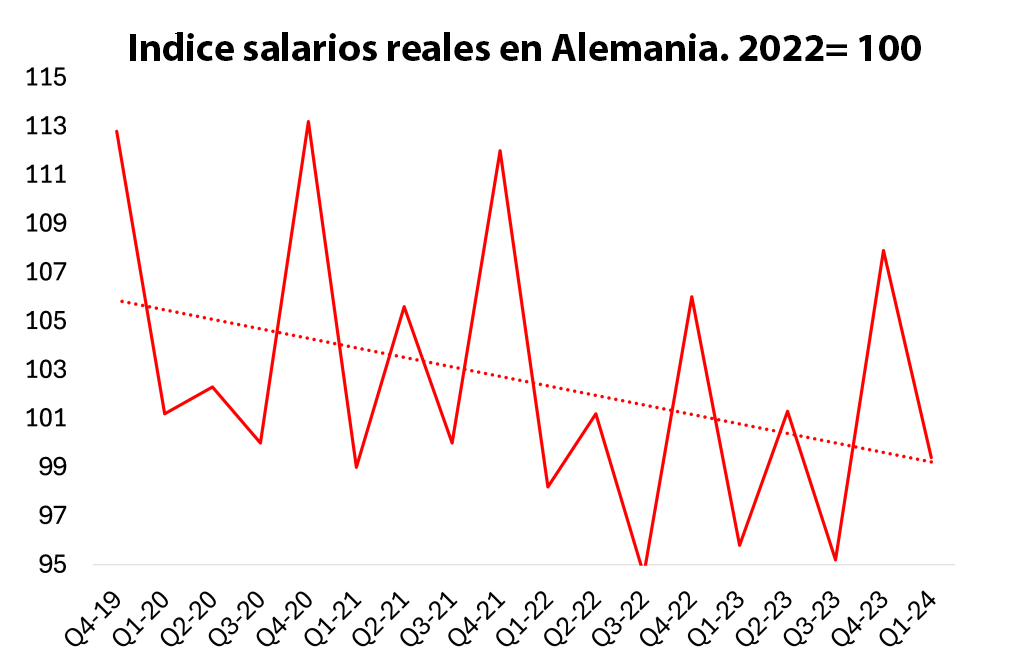

No es de extrañar que los salarios reales de las y los trabajadores alemanes hayan caído en picado en los últimos cuatro años: un asombroso 6% desde el final de la pandemia en 2020, a pesar de una modesta recuperación en la segunda mitad de 2023. Y no es de extrañar que a los partidos de la derecha dura de Alemania les haya ido tan bien en las recientes elecciones al Parlamento de la UE.

Mientras tanto, las tasas de inflación en las principales economías parecen pegajosas. Los precios han subido una media del 20% desde el final de la pandemia. El ritmo de esa subida se ralentizó a lo largo de 2023. Pero ahora las tasas ya no bajan y, en algunos países, vuelven a repuntar. La tasa de inflación de la zona euro sigue por encima del objetivo del 2% fijado por el Banco Central Europeo (BCE). De hecho, aumentó en mayo hasta el 2,6% interanual. La inflación subyacente (que excluye alimentos y energía) también subió al 2,9% interanual. De hecho, el BCE ha elevado su previsión de inflación anual para 2024 al 2,5% y para el próximo año al 2,2%. El objetivo de inflación del 2% no se alcanzará antes de 2026. A principios de 2021, la inflación era sólo del 0,9% y alcanzó un máximo del 10,6% en octubre de 2022. Esto significa que, incluso si las previsiones del BCE son correctas, ¡el objetivo del BCE se habrá incumplido durante casi cinco años! Hasta aquí la eficacia de la política monetaria de los bancos centrales.

Este mes, el BCE recortó provisionalmente su tipo de interés en 25 puntos básicos, hasta el 4,25%, el primer recorte desde que el BCE empezó a subir los tipos desde el 0,5% en julio de 2022 para (supuestamente) frenar la inflación. Esto se debe a que le preocupa que la economía de la zona euro no pueda sostener ninguna recuperación económica mientras el coste de los préstamos para invertir o gastar siga siendo tan elevado. En cambio, la Reserva Federal de EE UU mantuvo sin cambios su tipo de interés oficial en su última reunión. Se mantiene en el 5,5%, su nivel más alto en 23 años. De nuevo, en contra de las esperanzas de la Fed, la inflación de los precios al consumo en EE UU ha dejado de caer. Los miembros de la Fed esperan ahora que la inflación se mantenga cerca del 3% y que el objetivo de inflación del 2% tampoco se alcance antes de 2026.

Se habla mucho de la baja tasa de desempleo y del crecimiento neto del empleo en Estados Unidos. Oficialmente, la economía estadounidense creó 272.000 puestos de trabajo en mayo de 2024, la mayor cifra en cinco meses. Pero la tasa de desempleo subió al 4% el mismo mes. Y todo el aumento neto de empleos procede del trabajo a tiempo parcial. Los empleos a tiempo parcial aumentaron en 286.000 en mayo, pero los empleos a tiempo completo cayeron en 625.000. De hecho, en los últimos 12 meses, los empleos a tiempo completo se han reducido en 1,1 millones, mientras que los empleos a tiempo parcial aumentaron en 1,5 millones. Teniendo en cuenta la inflación, los ingresos semanales reales siguen estando un 7% por debajo de los de hace cuatro años y se han mantenido estables en el último año. Como resultado, el número de estadounidenses con varios empleos alcanzó los 8,4 millones en mayo, lo que supone un aumento de 3 millones desde 2020. Se necesitan dos empleos para llegar a fin de mes. Así pues, la economía estadounidense no va viento en popa como afirman los principales expertos. La aceleración del crecimiento en 2023 parece haber terminado.

La principal razón de la ralentización del crecimiento en EE UU en el primer trimestre de este año ha sido la caída del crecimiento del consumo de bienes y de la inversión empresarial (el boom de la construcción de oficinas y fábricas ha terminado). Y ello por dos razones. En primer lugar, se ha producido una caída absoluta de los beneficios empresariales, 114.000 millones de dólares menos en el sector no financiero. Y, en segundo lugar, los elevados tipos de interés de la Reserva Federal, que se traducen en el mantenimiento de elevados tipos hipotecarios para los hogares y de los costes del servicio de la deuda para muchas empresas débiles y poco rentables. Esa es una receta para más quiebras en el futuro.

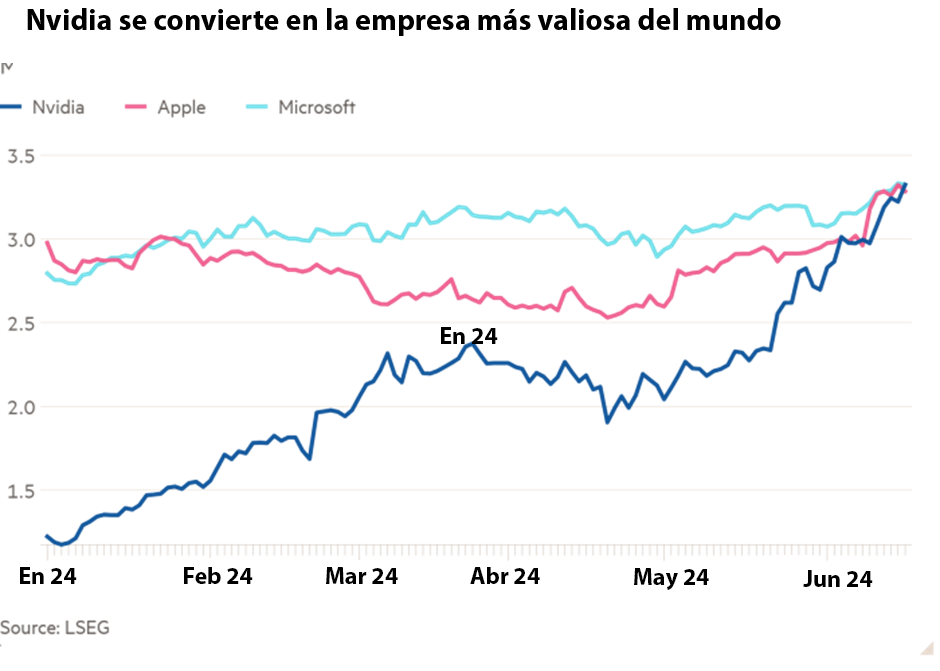

Todos leemos acerca de los enormes beneficios que están obteniendo los llamados Siete Magníficos de las redes sociales y los gigantes tecnológicos. Pero sólo estas empresas están obteniendo buenos resultados. La capitalización bursátil de los 10 mayores valores estadounidenses representa más del 13% del valor bursátil mundial, muy por encima del máximo de la burbuja de las puntocom, que fue del 9,9% en marzo de 2000. En una subida sin precedentes de la cotización bursátil, Nvidia, la empresa de chips de inteligencia artificial, se ha convertido en la más valorada del mundo, superando a Apple y Microsoft.

En cambio, el 42% de las empresas estadounidenses de reducida capitalización no son rentables, la cifra más alta desde la pandemia de 2020, cuando el 53% de las empresas de pequeña capitalización perdían dinero. Las empresas de reducida capitalización lo están pasando mal.

El estancamiento de las economías nacionales no tiene solución en el aumento del comercio. El comercio mundial lleva años tambaleándose y sufrió una fuerte caída durante la pandemia. De hecho, el comercio mundial se contrajo en 2023.

Fuente: CPD

Una vez más, no es de extrañar que Estados Unidos y sus aliados hayan arremetido contra el éxito exportador de China imponiendo aranceles y otras sanciones a los productos chinos. Para combatirlo, China se ha orientado (¿se ha visto obligada?) hacia mercados diferentes de EE UU y Europa.

Pero la gran guerra arancelaria apenas ha comenzado. Las recientes medidas de Biden la puede agravar Trump en 2025. Si Donald Trump es reelegido este año, planea imponer un gravamen del 10% a todas las importaciones estadounidenses y un impuesto del 60% a los productos procedentes de China. Los aranceles financiarán sus planes de ampliar más allá de 2025 una serie de recortes fiscales que introdujo como presidente en 2017. ¡De hecho, Trump habla de imponer aranceles lo suficientemente altos como para permitirle acabar por completo con el impuesto sobre la renta!

Un estudio reciente sugiere que las políticas de Trump suponen “cambios marcadamente regresivos en la política fiscal, que desplazan las cargas fiscales de la gente más acomodada de la sociedad hacia la de menores ingresos”. El documento, elaborado por Kim Clausing y Mary Lovely, cifra el coste de los gravámenes existentes más los planes arancelarios de Trump para su segundo mandato en el 1,8% del PIB. Advierte de que esta estimación “no tiene en cuenta los daños adicionales derivados de las represalias de los socios comerciales de Estados Unidos y otros efectos secundarios como la pérdida de competitividad.”

Este cálculo “implica que los costes de los nuevos aranceles propuestos por Trump serán casi cinco veces superiores a los causados por los choques arancelarios de Trump hasta finales de 2019, generando costes adicionales para las y los consumidores (solo a través de esta vía) de unos 500.000 millones de dólares al año”, señala el documento. Lo que para un hogar de renta media supondría una carga media de 1.700 dólares al año. El 50% de los hogares más pobres, que suelen gastar una mayor proporción de sus ingresos, verán mermada su renta disponible en una media del 3,5%.

Los economistas de la corriente dominante siguen afirmando que las principales economías han logrado un aterrizaje suave y que las cosas están ahora en equilibrio. Sin embargo, según una encuesta reciente, el 56% de los estadounidenses cree que Estados Unidos está en recesión y el 72% piensa que la inflación está aumentando. Economistas como Paul Krugman consideran que los hogares europeos y estadounidenses parecen estar “fuera de onda”. Pero, ¿quién está realmente desconectado? ¿Los hogares estadounidenses o los economistas expertos?

19/06/2024

Traducción: viento sur

Leave a Reply